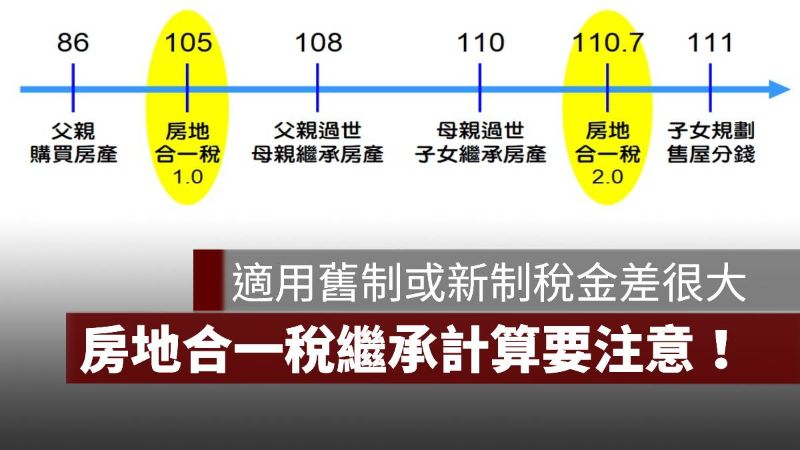

房地合一稅上路後,繼承後出售房屋有分適用「舊制」財產交易所得稅與適用「新制」房地合一稅 2 種,有民眾因不熟房地合一稅繼承稅金的計算方式,在繼承不動產後出售遭課重稅 143 萬。

👉 加入我們的臉書粉絲團、社團與 Line 社群,獲取各種購屋必備知識!👈

房地合一稅–繼承後出售遭課重稅案例

辦理 2 次繼承登記,稅金 3 萬變 143 萬

一對姐弟的父親在民國 86 年買了一間 3 樓公寓,父親於 108 年 2 月往生,該間公寓繼承登記給媽媽,但同年 8 月,媽媽也往生了,於是姐弟繼承該戶房子,各自取得 2 分之 1 所有權。隨後姊弟倆另買一戶電梯大樓,決定賣掉繼承的公寓,遂於 110 年 4 月出售 108 年 8 月繼承的公寓。

按照目前房地合一稅的規定,這對姊弟僅持有公寓不到 2 年,故要課徵 35% 的房地合一稅,稅金高達 143 萬元。

第一次繼承用舊制,第二次繼承用新制

目前法規針對繼承在出售的案件,第一次繼承登記再出售,適用「舊制」課徵財產交易所得稅的規定;第二次繼承登記發生,則適用「新制」房地合一稅的規定。

以前述的案例來看,如果在父親過世時,繼承登記直接由姐弟各取得公寓的 2 分之 1 產權,即可適用「舊制」的規定計算房屋交易所得稅,僅需繳納 3 萬元的稅金,而適用「新制」的房地合一稅,則會需要繳納約 143 萬的稅金,兩者相差 140 萬元稅金。

為了讓大家更清楚房地合一稅繼承的相關規定,以下整理房地合一稅在繼承登記後出售時,「舊制」和「新制」如何適用。

房地合一稅–繼承適用情況

房地合一稅繼承舊制適用情形

個人在 105 年 1 月 1 日後出售的房地,如該房地是 104 年 12 月 31 日以前取得的房地,再出售一律適用舊制,出售的所得,房屋部分須計入財產交易所得,併入綜合所得總額,申報日期為「所有權移轉登記日」的次年度 5 月底前。

房地合一稅繼承新制適用情形

房地若是在 105 年 1 月 1 日以後繼承取得,則依被繼承人 (死亡的那人) 取得該房地之時而有所不同,說明如下:

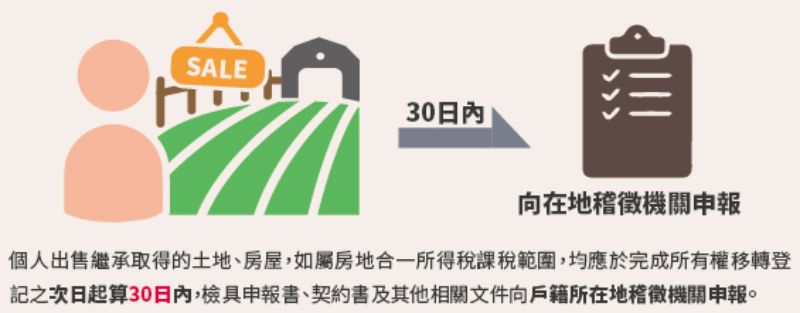

一、被繼承人 (死亡人) 於 105 年 1 月 1 日以後取得的房地,一律適用新制,繼承人出售後,應於完成「所有權移轉登記日」的次日起算 30 天內,向所轄稽徵機關辦理房地合一稅申報並納稅。

二、被繼承人 (死亡人) 於 104 年 12 月 31 日以前取得的房地,原則上適用舊制,但如果出售時符合自住房屋、土地之規定條件,經計算按新制課稅稅金較少,亦得選擇按新制申報。(所得稅法第 4 條之 5 第 1 項第 1 款,課稅所得 400 萬元以內免納所得稅,超過 400 萬元部分按最低稅率 10% 課徵所得稅。)

房地合一稅繼承舉例說明

小王於 103 年 5 月 1 日購買取得房地,106 年 2 月 1 日死亡。

適用新制的情形

房地由配偶小芳繼承,小芳於 107 年 5 月 1 日死亡,由小芳之子大華繼承,大華繼承後出售該房地,因被繼承人小芳房地取得日期為 106 年 2 月 1 日,故此情況應適用新制。

適用舊制的情形

房地由兒子大華繼承,因被繼承人小王是在 103 年 5月 1 日取得房地,因此大華日後出售時,原則上適用舊制。如果符合所得稅法第 4 條之 5 第 1 項第 1 款自住房屋、土地之規定條件者,採用新制稅金計算較有利,得選擇新制。

有關房地合一稅稅金試算,可至財政部稅務入口網—線上稅務試算

如果想知道更多關於房市、話題新聞或居家小知識,歡迎大家點擊以下任一 LOGO。追蹤我們的 Facebook 粉絲團、加入官方 Line 帳號或 Line 社群一起討論。

《更多關於房地合一稅的文章》