2023 年綜合所得稅報稅季即將來臨!報稅除了要注意所得稅級距是否有變動外,還要留意 2023 年所得稅免稅額和扣抵額的詳細規定,以及其他新的報稅相關資訊。多數夫妻在申報綜合所得稅時,須採「夫妻合併申報」,以下就來介紹夫妻合併申報步驟、合併計稅和分開計稅的差異,以及一些夫妻報稅的常見的錯誤及問題。

👉 加入我們的臉書粉絲團、社團與 Line 社群,獲取各種購屋必備知識!👈

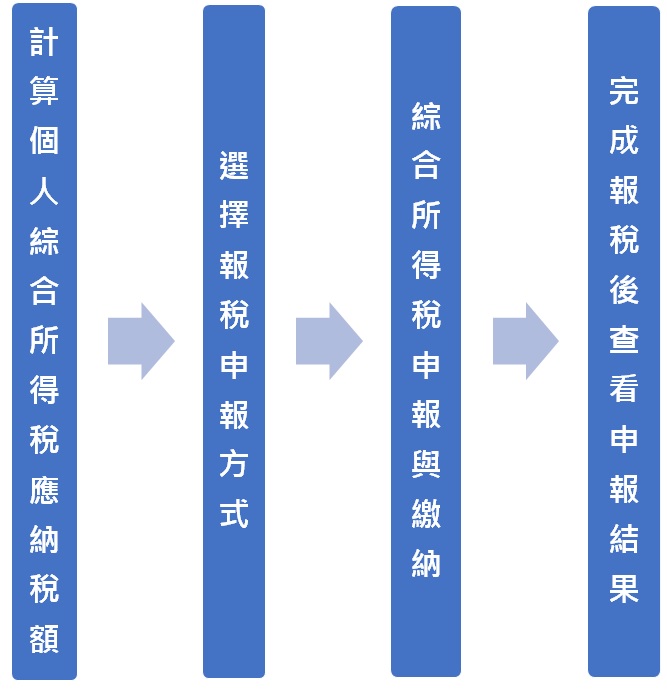

2023 夫妻合併申報步驟

已婚者在申報綜合所得稅時,多半都會採夫妻合併申報,以下提供 2023 年夫妻合併申報步驟:

步驟一、計算個人綜合所得稅應納稅額

綜合所得稅夫妻合併申報時,應納稅額計算方式如下:

- 計算「綜合所得總額」

計算納稅義務人本人、配偶及受扶養親屬在 2022 年整年度的各項收入,包含:營利、執行業務、薪資、利息、租賃、權利金、自力耕作漁牧林礦、財產交易、競技競賽及機會中獎之獎金或給與、退職所得,以及其他所得。

※ 注意:

- 領政府發放的「疫情相關津貼補助」,免計入所得。

- 納稅義務人、配偶或申報受扶養親屬有「薪資收入」者,應分別就「薪資所得特別扣除額」(207,000 元)或「必要費用」(職業專用服裝費、進修訓練費、職業上工具支出) 2 擇 1 減除,減除後的餘額則屬「薪資所得」。

- 計算「免稅額」

納稅義務人本人、配偶及受扶養親屬未滿 70 歲,免稅額為 92,000元 / 人;納稅義務人本人、配偶及受扶養的直系尊親屬年滿 70 歲,免稅額為 138,000元 / 人。

- 計算「一般扣除額」

「標準扣除額」和「列舉扣除額」 2 擇 1 計算。若選用「標準扣除額」不需提供任何文件,以夫妻合併申報來說,2023 年的「標準扣除額」為 248,000 元。

若選用「列舉扣除額」,可列舉的項目包含:捐贈、人身保險費(限納稅義務人、配偶、受扶養直系親屬)、醫藥及生育費、災害損失、購屋借款利息、房屋租金支出、公職人員競選經費、總統副總統競選經費、罷免案支出,但這些需另提供相關證明文件,提供給國稅局審核。

※想了解更多關於「列舉扣除額」的相關規定,請參閱:<國稅節稅手冊-扣除額篇>

- 計算「特別扣除額」

有關 2023 年報稅的特別扣除額的相關項目及金額,詳如下表:

| 項目 | 說明 | 金額 (單位:新臺幣 / 元) |

| 財產交易損失 | 出售房屋財產交易損失 | 不超過當年度申報之財產交易所得,3 年內皆可抵扣 |

| 儲蓄投資 | 享有金融機構存款利息、儲蓄性質信託資金等收益 | 最高 270,000 元 / 戶 |

| 身心障礙 | 1. 領有⾝⼼障礙證明(或手冊) 2. 或<精神衛生法第3條第4款>規定的病人(須檢附專科醫生的嚴重病人診斷證明書影本) |

207,000元 / 人 |

| 幼兒學前 | 育有5歲(含)以下幼兒 | 120,000元 / 人 |

| 教育學費 | 受扶養子女就讀經教育部認可之國內外大專院校 | 最高 25,000 元 / 人 |

| 長期照顧 | 1. 符合聘僱外籍家庭看護工資格 2. 或失能等級為第 2~8 級,且去年度使用長期照顧給付及支付基準服務者 3. 或入住住宿式服務機構全年達90日 |

120,000 元 / 人 |

資料來源:我的 E 政府

5. 套用「基本生活費差額」公式

先計算「基本生活費總額」= 196,000 元 × (納稅義務人 + 配偶 + 受扶養親屬人數)。

接著帶入公式=「基本生活費總額」–「免稅額」–「 一般扣除額」–「特別扣除額 (不含薪資所得特別扣除額、財產交易損失特別扣除額」

- 套用「綜合所得稅淨額」公式

綜合所得稅淨額計算公式 :

「綜合所得總額」–「免稅額」–「一般扣除額」–「特別扣除額」–「基本生活費差額(若為負值,則不須納入綜合所得稅淨額公式計算)」

- 套用「綜合所得稅應納稅額」公式

綜合所得稅應納稅額公式:

「綜合所得稅淨額」× 稅率 – 累進差額

有關 2023 年報稅累進差額所對應之稅率詳如下表 (所得稅級距):

| 綜合所得稅淨額區間 (單位:新臺幣/元) | 稅率 | 累進差額 (單位:新臺幣/元) |

| 0 – 560,000 元 | 5% | 0 元 |

| 560,001 元 – 1,260,000 元 | 12% | 39,200 元 |

| 1,260,001 元 – 2,520,000 元 | 20% | 140,000 元 |

| 2,520,001 元 – 4,720,000 元 | 30% | 392,000 元 |

| 4,720,001 元以上 | 40% | 864,000 元 |

資料來源:我的 E 政府

步驟二、選擇報稅申報方式

2023 年綜合所得稅報稅方式,可採親至國稅局臨櫃申報,也可以採線上申報( 有 6 種方法),相關資訊詳如下表:

| 綜合所得稅報稅申報方式 | 說明 | 備註 | |

| 線上申辦 (6 種方式) |

已註冊健保卡 | 使用「讀卡機」+「密碼」,登入「線上報稅系統」 | 未註冊之健保卡,可至「中央健保署網站註冊」 |

| 自然人憑證 | 使用「讀卡機」+「密碼」,登入「線上報稅系統」 | 欲申請自然人憑證,可至「戶政事務所」臨櫃辦理 | |

| 電子憑證 | 使用「密碼」,登入「線上報稅系統」 | 欲申請電子憑證,可至「金融機構」臨櫃辦理 | |

| 4 大超商 | 1. 持「自然人憑證/已註冊健保卡」至 4 大超商多媒體資訊機取得查詢碼 2. 使用「戶口名簿戶號」+「查詢碼」,登入「線上報稅系統」 |

1. 可至「中央健保署網站」註冊健保卡 2. 可至「戶政事務所」臨櫃辦理自然人憑證 |

|

| 行動自然人憑證 | 於「自然人憑證註冊 & 綁定手機 APP」後,使用「手機指紋/臉部辨識」,登入「線上報稅系統」 | 欲進行自然人憑證註冊 & 綁定手機,請至「行動自然人憑證網站」註冊 | |

| 行動電話認證 | 使用「手機號碼」+「健保卡卡號」,進行「行動電話認證」,登入「線上報稅系統」 | 需使用納稅義務人本人所申請的月租型手機門號,可參閱【手機報稅搭配行動電話認證教學影片】 | |

| 臨櫃查詢 | 1. 本人持「身分證正本」至各地國稅局申辦 2. 若委託他人代為查詢者,請持「申請人與代理人身分證正本」,並附上「查調委託書正本」 |

出門前可先點擊<各地區國稅局報稅預約>,進行「線上取號預約」或「免下車預約」 | |

資料來源:我的 E 政府

步驟三、綜合所得稅申報與繳納

納稅義務人按照所選擇的綜合所得稅申報方式,在綜合所得稅申報與繳納期間內 (2023/5/1~2023/5/31),進行夫妻合併申報並繳稅,或者,納稅義務人可以在收到 「稅額試算通知書」後,確認資料不需修改時,接著進行繳稅、退稅回復或免稅回復。(詳細作業方式請參閱下表)

| 情況 | 說明 |

| 繳稅 | 可使用以下管道繳稅,繳稅完即完成申報: 1. 金融機構 (郵局不代收) 2. 4 大超商 (限新臺幣 3 萬元以下) 3. 行動支付 App 4. ATM 轉帳 5. 使用信用卡/晶片金融卡,至<財政部網路繳稅服務網站>進行線上繳稅 6. 活期(儲蓄)存款帳戶轉帳 (限以已註冊健保卡、自然人憑證、電子憑證及行動身分識別線上即時扣款) 7. 委託取款轉帳 8. 掃描書表上 QR-code (限沿用上一年度繳/退稅成功之納稅人本人帳戶) |

| 退稅 |

可透過以下管道回復確認: |

| 不繳不退 (免稅) |

資料來源:我的 E 政府

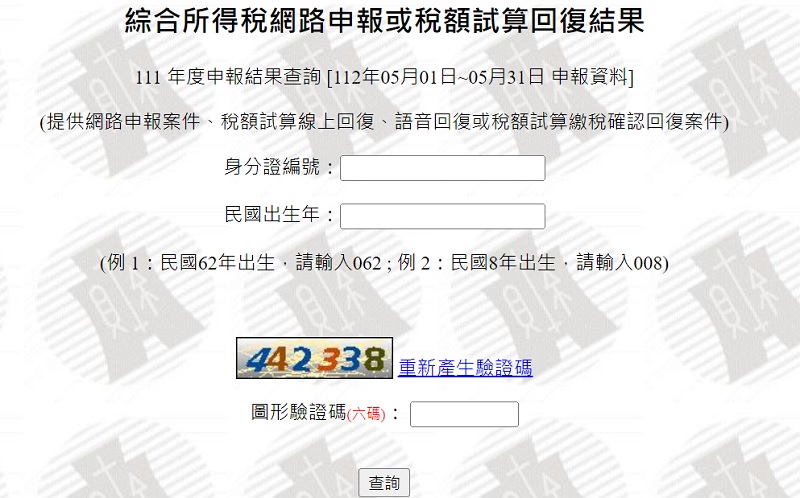

步驟四、完成報稅後查看申報結果

完成上述步驟之後,綜合所得稅夫妻合併申報就完成啦!若要確認是否申報完成,可至<綜合所得稅網路申報或稅額試算回復結果>查詢。

夫妻合併申報:合併計稅 VS 分開計稅

綜合所得稅申報規定,雖要求夫妻合併申報,但在計稅上是可以選擇「合併計稅」或「分開計稅」,有關「合併計稅」和「分開計稅」的差異比較,請參閱下表:

|

申報計稅方式 |

計算公式 |

適用族群 |

|

全部所得合併計稅 |

夫妻綜合淨所得 X 稅率-累進差額 = 應納稅額 |

|

|

以夫薪資所得分開計稅 |

A:夫/妻薪資所得 – 免稅額 – 薪資扣除額 = 夫/妻淨所得 夫/妻淨所得 X 稅率-累進差額 = 應納稅額 A B:夫/妻淨所得 – 夫/妻薪資所得 = 其他淨所得 其他淨所得 X 稅率 – 累積差額 =應納稅額 B C:應納稅額 A + 應納稅額 B = 實際應繳稅額 |

※報稅時,薪資較高者做納稅義務人較有利 |

|

以妻薪資所得分開計稅 |

||

|

以夫各類所得分開計稅 |

A:夫/妻各類所得 – 免稅額 – 各類扣除額 = 夫/妻淨所得 夫/妻淨所得 X 稅率-累進差額 = 應納稅額 A B:夫/妻總所得 – 夫/妻各類所得 – 免稅額 (不含夫或妻) – 扣除額 (不含夫或妻) = 淨所得 淨所得 X 稅率 – 累積差額 =應納稅額 B C:應納稅額 A + 應納稅額 B = 實際應繳稅額 |

|

|

以妻各類所得分開計稅 |

由上表可得知,判斷夫妻合併申報和分開申報哪個好的標準,主要看夫妻收入的多寡和夫妻間的收入差異,高所得收入者建議採夫妻分開計稅申報;小資族、收入落大的夫妻建議採夫妻合併申報。

想了解更多關於夫妻報稅的資訊,請參閱:2023 夫妻報稅怎麼報最節稅?夫妻合併申報合併計稅 VS 分開計稅

夫妻報稅常見錯誤及問題

夫妻合併申報要繳比較多錢,可以分別報稅嗎?

基本上,已婚人士必須合併申報,除非是當年結婚、離婚、分居、感情不合,但是這 4 種情形下,想要分別報稅仍需要符合特定條件並具取得相關文件。

有關夫妻合併申報步驟,請參閱內文。

夫妻合併申報應該採分開計稅?還是合併計稅?

夫妻合併申報實有 5 種計稅方式,詳細資訊請參閱文章內文說明,亦可以直接使用國稅局報稅系統進行試算,了解哪種方式最節稅!

夫妻合併申報,所得稅稅率級距是否會變高 ?

這部分其實無需擔心!雖然夫妻合併申報總收入較多,不過,所得稅計算公式仍是夫妻分別依據各別「稅基」X「適用稅率」,最後相加兩人的應納稅額。

有關 2023 年報稅「所得稅稅率級距表」,請參閱文章內文。

以上為 2023 年夫妻合併報稅步驟及夫妻報稅常見錯誤及問題,提供給需要的大家作參考!

如果想知道更多關於房市、話題新聞或居家小知識,歡迎大家點擊以下任一 LOGO。追蹤我們的 Facebook 粉絲團、加入官方 Line 帳號或 Line 社群一起討論。

《更多關於綜合所得稅、報稅相關文章》