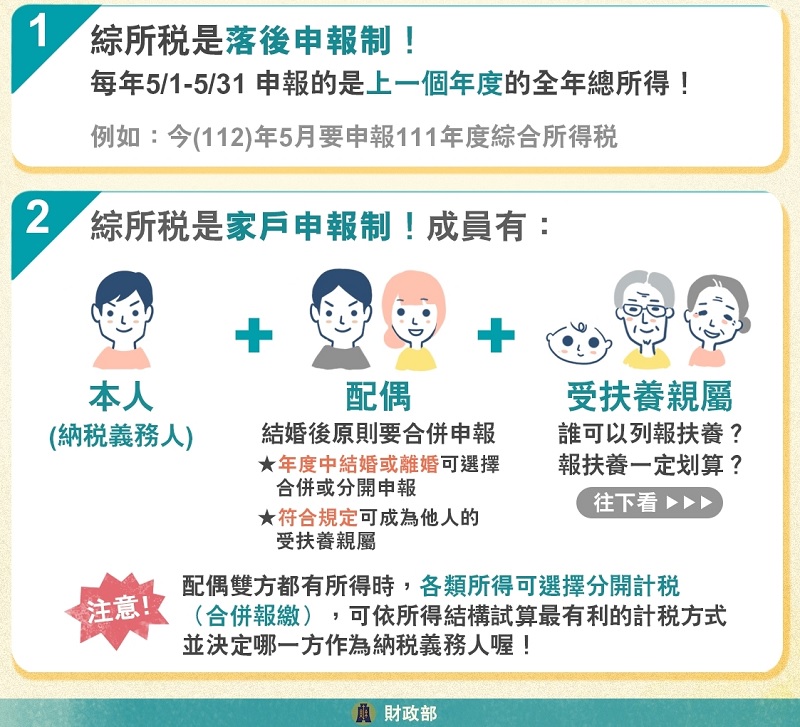

申報綜合所得稅時,申報扶養親屬 (如父母、姪子或其他親屬),可說是最快、最直接的節稅途徑,不過在申報撫養親屬前,需要先搞懂報稅時申報扶養親屬的條件為何,才不會被認定為逃漏稅,之後又要再補稅喔!本篇文章整理了報稅扶養親屬的基本介紹和適用扶養親屬的條件,讓大家可以更清楚 2024 年報稅時申報扶養親屬須留意的注意事項有哪些。

👉 加入我們的臉書粉絲團、社團與 Line 社群,獲取各種購屋必備知識!👈

2024 報稅扶養親屬扣除額和免稅額

所得稅稅基 = 2023 全年綜合所得 ― 薪資特別扣除額 ― 免稅額( 自己、配偶、符合規定之扶養親屬) ― 〔標準扣除額( 自己、配偶 ) / 列舉扣除額 ( 自己、配偶、扶養人 )〕(2 擇 1 ) ― 特別扣除額 ( 自己、受扶養親屬) ― 基本生活費 ( 自己、受扶養親屬 )

從上面的所得稅稅基計算公式中可以看出,只要多申報扶養親屬,可以增加扣抵所得稅的項目有:

- 免稅額

- 基本生活費差額

- 列舉扣除額 (如:捐贈、保險費、醫藥費等等。)

- 特別扣除額 (如:薪資所得特別扣除額、儲蓄投資特別扣除、教育學費特別扣除、身心障礙特別扣除等等)。

有關 2024 年報稅扶養親屬扣除額和免稅額金額的詳細資訊,請參閱下表:

▼ 2024 年 5 月報稅扶養親屬扣除額和免稅額

| 節稅項目 | 金額 |

| 免稅額 | 70 歲以下:97,000 元 70 歲以上:145,500 元 |

| 薪資特別扣除額 | 207,000 元 |

| 身心障礙特別扣除額 | 218,000 元 |

| 幼兒學前特別扣除額 | 120,000 元 |

| 教育學費特別扣除額 | 25,000 元 |

| 儲蓄投資特別扣除額 | 270,000 元 |

| 長期照顧特別扣除額 | 120,000 元 |

| 基本生活費 | 202,000 元 |

2024 報稅扶養親屬條件

申報綜合所得稅時,只要有申報扶養親屬,就可以獲得額外的免稅額和扣抵額,不過,扶養親屬並不是可以隨便申報的喔!報稅時想要申報扶養親屬需要符合一些條件。究竟報稅扶養親屬的適用條件為何?可以先參閱下表。

| 可申報的扶養親屬 | 應具備的相關條件 | 注意事項及備註 |

|

納稅義務人及配偶的直系尊親屬 |

|

兄弟姊妹間通常會有共同扶養的直系尊親屬,應由兄弟姊妹間協議推定其中 1 人申報扶養,注意不要重複申報喔! |

| 子女 |

|

年滿 18 歲,只是單純沒工作或所得的話,不符合報稅扶養親屬條件。 |

| 同胞兄弟姊妹 |

|

年滿 18 歲者,要附上在學證明或醫師診斷證明。 |

| 其他親屬 |

|

其他親屬指:伯父、叔叔、舅舅、阿姨、姑姑、姪子 (女)、外甥等等。 |

資料來源:中華民國財政部@Facebook

從上表的資訊中可以歸納出,報稅扶養親屬的適用條件有 2 個:年齡和是否符合在校就學、身心障礙或無謀生能力來判斷,就比較不會報錯。

按照稅法的規定,未滿 18 歲的子女,可以作為其父母的「扶養親屬」直接申報,也就是年所得和其父母合併申報,所以在申報時就可以額外獲得免稅額和扣抵額,而年滿 60 歲的直系尊親屬,亦可以直接申報扶養。

※ 雖然現行民法的法定成年年齡是 18 歲,但 2023 年綜合所得稅申報的納稅義務人仍是指滿 20 歲以上者,2024 年報稅時納稅義務人的年齡已經下修至 18 歲。

如果是年滿 18 歲和未滿 60 歲者,想要報稅時以「扶養親屬」身分申報,那就必須符合「無謀生能力」這項條件,而法定的「無謀生能力」,須符合以下 4 種情況之一才可以算:

| 無謀生能力狀況 | 說明 |

| 長期療養或治療 | 因身體/精神/智能障礙、重大疾病就醫療養或須長期治療等,取得醫院證明,且不能自謀生活或無能力從事工作。 |

| 符合長照扣除額資格 | 符合長照扣除額規定,且不能自謀生活或無能力從事工作。 |

| 受監護宣告 | 受監護宣告,尚未撤銷。 |

| 所得太低、身心障礙者 | 所得不超過基本生活費(2024 年報稅為 19.6 萬元)、或領有身心障礙證明或手冊、或為精神衛生法第 3 條第 4 款規定的病人。(限未滿60 歲直系尊親屬) |

資料來源:中華民國財政部@Facebook

在綜合所得稅報稅實務上,若申報的扶養親屬為「其他親屬」,在條件認定會較嚴苛,相關的注意事項,下面繼續說明。

2024 報稅扶養親屬申報其他親屬注意事項

有同居和扶養事實才可申報扶養親屬

想要申報其他親屬 (如叔叔、伯伯、阿姨、姪子等等) 作為報稅扶養親屬,與納稅義務人同居並有扶養事實是最主要的條件,而這兩項條件要認定,納稅義務人必須提供相關證明文件,而須檢附的相關證明文件可參閱下表:

| 狀況 | 應準備文件 |

| 同戶籍且同居 | ● 其他親屬基本資料(如身分證) ● 關係證明文件(如出生或戶籍證明) ● 扶養事實證明(如匯款證明或公證文件) |

| 不同戶籍且同居 | ● 上述同戶籍的所有文件 ● 扶養切結書 |

按《民法》扶養義務順序,非第一順位難報扶養

民法上扶養義務的順序是:直系血親尊親屬(父母親、祖父母)→直系血親卑親屬(子女)→家屬→兄弟姊妹→家長夫妻之父母→子婦、女婿。

如果不是第一順位的扶養人,在國稅局查核扶養時容易會有疑慮,較常見的情況是,被扶養人的第一順位,即父母親或子女,不屬於法定的「無謀生能力」時,旁系親屬要扶養可能會不予通過。

舉例來說,小美年收入破百萬,為了能夠少繳一點稅,將哥哥大米的 2 個小孩 (姪子) 遷入自己的戶籍中,想在報稅時申報 2 個姪子為自己的扶養親屬,但是,法律上規定 2 個姪子的扶養義務人為大米和其妻子,除非小美能提出哥哥大米和他的妻子都有「無謀生能力」的狀況,如無法提出證明或是大米只是年收入較少,卻也須要申報所得稅,那麼,小美事後仍會被國稅局追稅。

錯誤申報扶養親屬恐有逃漏稅的刑責

有些民眾以為,只要將想申報為扶養親屬的阿姨、伯伯或姪子遷入戶口,或是提供受扶養切結書,就能獲得額外的免稅額和扣抵額,實際上,如果沒有同居,也沒有扶養事實,不僅會被追繳稅款,還可能背上逃漏稅刑責,所以大家一定要特別注意!

由於每個人的狀況會有些許不同,若納稅義務人想申報其他親屬為扶養親屬,建議可以先致電國稅局 (0800-000-321),確認是否能申報,以及應準備的相關證明文件為何,亦可以上國稅局官網查詢相關資訊。

報税扶養親屬常見問題

哪些人報稅時可以申報為扶養親屬?

直系尊親屬、子女、兄弟姊妹,以及其他親屬等 4 種,有關其各別應符合的條件和注意事項,請參閱內文說明。

申報扶養親屬一定要同居嗎?

不一定,像是父母、祖父母、子女等等,不需要同一戶籍或有同居事實;若是屬於旁系親屬,不需同戶籍,但一定要有同居事實且有扶養事實才可申報扶養。更多關於報稅扶養親屬條件,請參閱文章內文說明。

報稅申報扶養親屬的可以怎麼節稅?

多申報一個扶養親屬,可以獲得以下額外的節稅額度:1. 免稅額。2. 基本生活費差額。3. 列舉扣除額。4. 特別扣除額。詳細資訊請參閱文章內文。

以上為 2024 年綜合所得稅報稅扶養親屬條件、扣除額,以及申報父母、子女和其他親屬 (如叔叔、伯伯、阿姨、姪子或外甥) 的注意事項,提供給需要的大家作參考!

如果想知道更多關於房市、話題新聞或居家小知識,歡迎大家點擊以下任一 LOGO。追蹤我們的 Facebook 粉絲團、加入官方 Line 帳號或 Line 社群一起討論。

《更多關於綜合所得稅、報稅相關文章》