房貸利率節節上升,讓不少有意貸款買房的民眾更加留意優惠的利率,不過,市場上不少銀行在推出低利率、高成數的放款條件時,經常會有額外的其他附加條件,其中最常見的,就是要要加購「房貸壽險」。很多人都會問:房貸壽險需要嗎?關於這個問題,本篇文章將告訴你房貸壽險是什麼及透過房貸壽險優缺點分析來回答。

👉 加入我們的臉書粉絲團、社團與 Line 社群,獲取各種購屋必備知識!👈

房貸壽險是什麼

房貸 + 壽險的定期保險

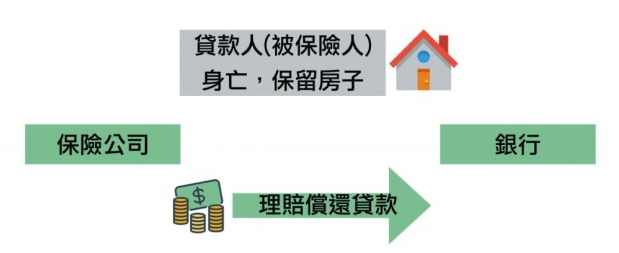

許多人好奇房貸壽險是什麼?其實就是與房貸做連結的定期壽險,本質上和一般定期壽險差異不大,其作用是:貸款期間,貸款人因為意外不幸去世,或發生重大事故(疾病、燒燙傷)而失能無法工作,導致房貸無法如期支付,此時,房貸壽險就會啟動,由保險公司將保險理賠金優先給付給銀行清償剩餘房貸,避免房屋被銀行拍賣,如清償房貸後有剩餘的保險金,就會給付給保單受益人。

購買房貸壽險通常會和申辦房貸同時進行,而房貸壽險的保費會直接由銀行撥付另一筆貸款用來「躉繳」的方式繳納,也就是說,會先由銀行先代墊保費,之後再由貸款人連同房貸月付金一起每月繳納給銀行即可。

房貸壽險的種類

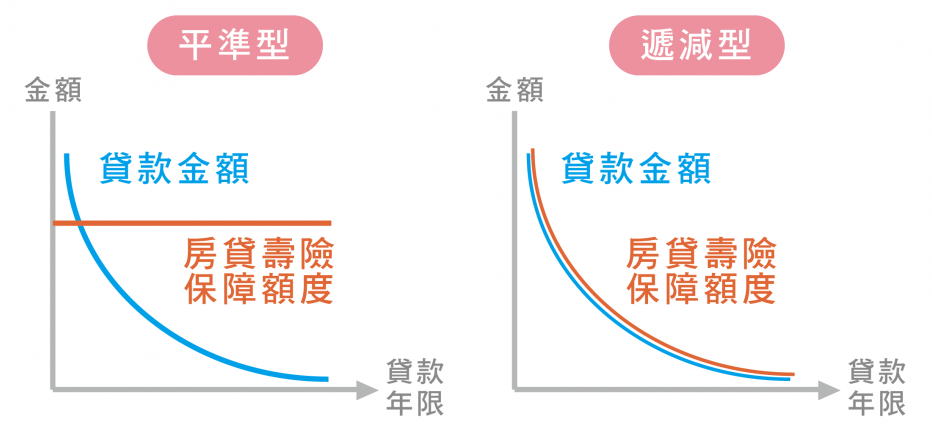

房貸壽險依據保險金額是否會因房貸餘額而變化,可分為 2 種:平準型和遞減型。

平準型房貸壽險:房貸餘額不影響壽險保額

平準型房貸壽險保障額度,不會因為房貸餘額減少而減少,因為保障額度不變,所以每年年繳保費也相同。舉例來說:小蔡投保房貸壽險 500 萬,在房貸繳到剩下 50 萬時意外身故,那麼小蔡的保險受益人就可以拿到 450 萬的保險理賠金 (500萬 – 50 萬 = 450 萬)。

由於平準型房貸壽險保費較貴,所以較適合:高所得 (雙薪家庭)、家庭成員多 (上有父母下有兒女)、家庭責任較重,或沒有投保足額壽險保障者。

遞減型房貸壽險:房貸餘額影響壽險保額

遞減型房貸壽險保障額度,會隨著房貸餘額的減少而減少,因此,年繳保費也會逐年減少。例如:小蔡在房貸餘額剩下 50 萬時過世了,而房貸壽險的保額也剩 50 萬,所以,房貸餘額將會由保險公司支付 50 萬保險金清償,不會債留家人,但保單受益人可能也領不到保險金。

因為遞減型房貸壽險保費較便宜,因此較適合:低所得、家庭經濟來源單一、首購族、年紀族群、單身族、小資族,或本身已有投保足額壽險保障者。

房貸壽險的特點

房貸壽險有以下 3 個特點,而這些特點,通常也是讓大家判斷房貸壽險是否需要的依據:

特點一、保費可貸款

房貸壽險的保費,可以計算入房貸中,增加貸款人的可貸款金額,例如:原本銀行只願意提供 800 萬的貸款,多購買了房貸壽險,就可以額外再提供保費 20 萬的貸款,也就是可貸款的總金額為 820 萬,適合對於自備款不足,或想要貸款金額高一點的人選擇。

特點二、房貸利率優惠

申請房貸時同時加購房貸壽險,借款人的還款能力就會提升,銀行方就會評估該案為低風險貸款,因此房貸利率可有望壓低,每月的利息支出也會降低。

特點三、保費平準型較貴;遞減型較便宜

有關平準型和遞減型房貸壽險的保費差異比較,以下以 30 歲男性、房貸 300 萬、20 年期的法國巴黎人壽「以愛傳家 3 」專案為例進行說明:

|

房貸類型 |

平準型房貸壽險 |

遞減型房貸壽險 |

|

房貸金額 |

300 萬元 |

300 萬元 |

|

保險金額 (身故理賠金) |

320 萬元 |

310 萬元 |

|

躉繳保費 |

194,560 元 |

98,580 元 |

|

總貸款金額 |

3,194,560 元 |

3,098,580 元 |

|

貸款年限 |

20 年 |

20 年 |

|

保險期間 |

20 年 |

20 年 |

|

貸款利率 |

2.5% |

2.5% |

|

總月付金 |

16,928 元 |

16,419 元 |

※ 從上表可以發現,平準型房貸壽險的保費明顯比遞減型房貸壽險的保費多出快一倍!

房貸壽險優缺點

根據前面介紹的資訊,我們可得知房貸壽險主要有「平準型」和「遞減型」2 種,而其優缺點整理如下表:

|

房貸壽險類型 |

平準型 |

遞減型 |

|

優點 |

保障不隨著房貸餘額減少而減少,能在貸款人身故或失能時用保險理賠金清償房貸 |

保費隨著房貸餘額減少而減少 |

|

缺點 |

相同的保額,保費較遞減型房貸壽險貴 |

保障隨著房貸餘額漸少而減少,壽險受益人通常不會領到保險理賠金 |

看完前面介紹的房貸壽險種類、特點和優缺點介紹,大家應該對房貸壽險有基本的認識,但相信還是會有人想問:房貸壽險需要嗎?我適合房貸型壽險嗎?房貸壽險一定要保嗎?針對以上問題,下面將繼續說明。

房貸壽險需要嗎

房貸壽險本質上還是屬於保險商品,基於「保險夠用就好」的原則,果仁家小編整理出了 3 種人,可能不需要考慮房貸壽險:

不需要房貸壽險者一:已投保壽險額度 > 房貸

一般而言,負責家中主要的經濟來源的人,會投保較高額的壽險,萬一不幸身亡,家人就能拿到保險公司提供的保險理賠金,這筆錢在使用上並沒有任何限制。因此,如果原本的投保的一般壽險保額扣除未來孩子教育費、生活費等等日常開支後,剩餘的金額還高於房貸金額,那麼房貸壽險就不需要再購買。

不需要房貸壽險者二:單身、沒有配偶或家人

如果是單身、沒有配偶或家庭的人,因為身故後,就算房子被法拍,也不會有人因而受苦,所以其實也不需要購買房貸壽險,而房貸壽險都有保障低或保費貴的缺點,若未來想要留一筆財產給指定受益人,也不需要刻意購買房貸壽險,買一般壽險即可。

不需要房貸壽險者三:有計畫會出售房屋

房貸壽險的投保期間一般是 15~20 年,由於此類的保險商品需要和房貸共存,換而言之,如果保險投保期間中途有出售房屋,房貸就會需要提前清償,所以,房貸壽險也會面臨要解約,有時會需要額外多付一筆保險解約違約金,建議大家在購買前務必仔細看清楚保險契約條款。

※ 綜合來看,會需要房貸壽險的人,通常是有「家庭」或是「房子想留給特定人」的人。

房貸壽險需不需要,需評估其優缺點和自身條件

房貸壽險的種類有平準型和遞減型這 2 種,而這 2 種房貸壽險的差異在於:平準型的保險金額固定不變 (優點),所以保費較貴 (缺點);遞減型的保險金額會因為房貸餘額的減少而減少 (缺點),所以保費較便宜 (優點)。

適合平準型房貸壽險的人有:

- 高所得者 (雙薪家庭)

- 家庭成員多者 (上有父母下有兒女)

- 家庭責任較重者

- 沒有投保足額壽險保障者

適合遞減型房貸壽險的人有:

- 低所得者

- 家庭經濟來源單一者

- 首購族

- 年紀族群

- 單身族

- 小資族

- 本身已有投保足額壽險保障者

雖然感覺上,房貸壽險適合大多數的人,但是這邊有 3 種人是可以不需要考慮房貸壽險:

- 已投保壽險額度 > 房貸

- 單身、沒有配偶或家人

- 有計畫會出售房屋

房貸壽險需要嗎?在筆者看來,具體狀況還是要依據被保險人 (貸款人) 的需求去評估,房貸壽險的功能,其實市面上有很多一般定期壽險都可以替代,如果不是為了要爭取較高的貸款金額和優惠利率,似乎也沒有非買不可的理由。

有些銀行行員,會以「房貸壽險保費較便宜」來說服貸款人購買,事實上,市面上的保險有千百種,比房貸壽險保費低、條件更佳的產品並非沒有,而且如果貸款人本身已經投保的足額的壽險保障,多買房貸壽險僅是增加房貸負擔。假如大家真要購買房貸壽險,建議選擇保費便宜的遞減型房貸,這樣保費負擔才不會太重,且又能有最基礎的保障。

如果想知道更多關於房市、話題新聞或居家小知識,歡迎大家點擊以下任一 LOGO。追蹤我們的 Facebook 粉絲團、加入官方 Line 帳號或 Line 社群一起討論。

《更多關於房貸、買房的文章》